Les fondements du livret alternatif

Une introduction pertinente aux livrets alternatifs

Les livrets alternatifs, souvent sous-estimés, offrent une opportunité unique pour diversifier ses placements financiers. Alors que les livrets traditionnels, tels que le Livret A ou le Livret de Développement Durable (LDD), ont longtemps été les choix privilégiés des épargnants français, l'attrait pour des solutions plus adaptées aux enjeux contemporains ne cesse de croître.

Les livrets alternatifs peuvent inclure des produits comme les livrets boostés, des comptes d'épargne revolvants prévues pour des objectifs spécifiques comme la transition écologique, ou encore des solutions bancaires innovantes proposées par des fintechs. Par exemple, PSA Banque et Renault Bank offrent des alternatives intéressantes avec des taux attractifs et des avantages particuliers.

Les fondements des livrets alternatifs

Un livret alternatif se distingue d'un livret bancaire classique par sa nature et ses objectives. Tandis que les livrets traditionnels viennent souvent avec des rendements limités, les livrets alternatifs cherchent à maximiser les taux d'intérêt tout en introduisant une flexibilité accrue. De plus, certains de ces livrets sont orientés vers le financement de projets durables ou sociaux, en alignement avec les tendances actuelles de responsabilité environnementale et sociale.

Les livrets alternatifs, comme le Livret de Développement Durable et Solidaire (LDDS), permettent aux épargnants de combiner rendement et éthique. Par rapport aux livrets réglementés, les placemnts alternatifs offrent une diversité qui peut être adaptée aux différents profils d'investisseurs, qu'il s'agisse d'épargnants prudents ou de ceux cherchant un capital garanti avec une certain agilité.

Impact du taux d'intérêt et le plafond sur l'optimisation des placements

L'un des aspects fondamentaux qui diffère entre un livret alternatif et un livret traditionnel est le taux d'intérêt. Les livrets alternatifs ont souvent des taux intérêst plus élevés, ce qui les rend attractifs pour les épargnants. Cependant, ils peuvent également comporter des plafonds de dépôt et des conditions d'imposition variées qui influencent leur rentabilité à terme. Certaines options permettent même d'échapper partiellement aux prélèvements sociaux, ou d'obtenir des avantages fiscaux conditionnels.

Un autre facteur déterminant est le plafond de dépôt, souvent plus flexible par rapport aux livrets réglementés. Le rendement peut ainsi être optimisé par un placement stratégique des montants disponibles. Ceux qui bénéficient d'un capital plus élevé peuvent notamment tirer profit des plafonds plus élevés pour maximiser leurs intérêts.

Tendances et innovtions dans les livrets alternatifs

Les récentes innovations dans le domaine des placements alternatifs soulignent l'importance croissante du developpement durable. Les banques comme Boursorama, par exemple, ont introduit des livrets incluant une composante ESG (environnementale, sociale, et de gouvernance), attirant ainsi une nouvelle génération d'épargnants soucieux d'investir responsablement.

Prenons le cas du livret Distingo de PSA Banque : il combine des taux attractifs avec des initiatives solidaires, permettant de financer des projets écologiques tout en optimisant le rendement financier. De plus, avec l’essor des banques en ligne et des fintechs, les livrets bancaires modernisés offrent des avantages comme la gestion simplifiée via des applications mobiles, des conseils personnalisés, et une accessibilité 24/7.

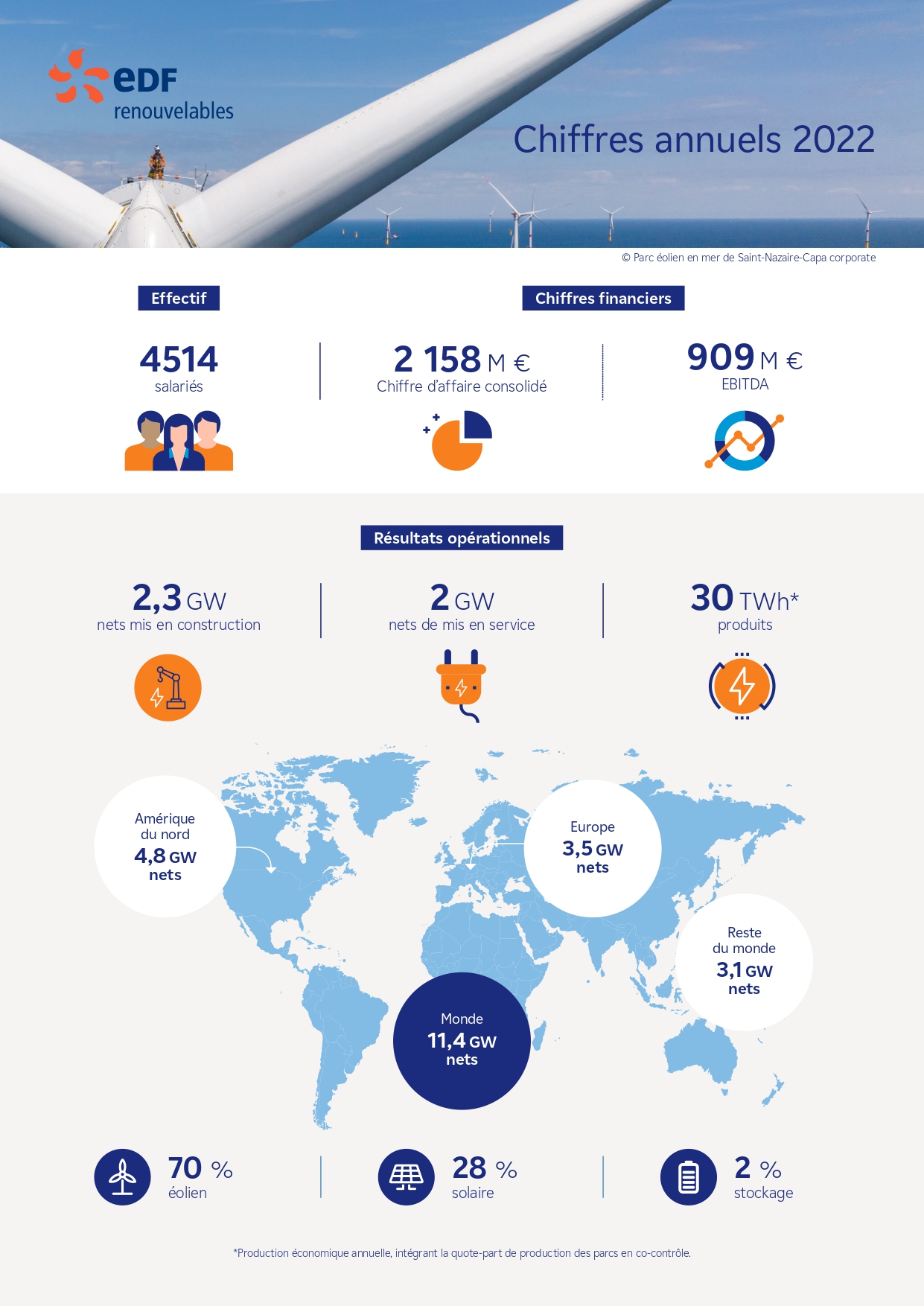

Pour en savoir plus sur comment obtenir une aide financière par le biais des subventions pour les projets liés aux énergies renouvelables, cliquez ici.

Comparaison des taux : livret alternatif vs livrets traditionnels

Différences de rendement : livret alternatif vs livrets traditionnels

Voulez-vous faire plus fructifier votre argent ? Pour cela, comparons tout d'abord les taux d'intérêts des livrets alternatifs et des livrets traditionnels. Les livrets traditionnels comme le Livret A ou le LDD ont un taux d'intérêt fixé par l'État, actuellement autour de 3 %. De leur côté, les livrets alternatifs tels que ceux proposés par PSA Banque ou CIC affichent des taux qui peuvent atteindre jusqu’à 4,5 %, soit une différence significative de rendement.

Chiffres et données clés

Pour avoir une vision plus claire, prenons l'exemple du Livret Distingo de PSA Banque avec un taux de rendement de 4 % brut annuel, tandis que le Livret A plafonne à 3 % brut. En termes d'intérêts générés, un capital de 10 000 euros placé sur un Livret A vous rapportera environ 300 euros annuels, tandis que sur un livret de PSA Banque, cela pourrait grimper jusqu'à 450 euros.

L'opinion des experts financiers

Les spécialistes du secteur bancaire comme Jean-François Faure, fondateur de AuCOFFRE, soulignent que «les livrets alternatifs peuvent offrir des rendements plus élevés, mais il est important de bien évaluer les termes et conditions, notamment les plafonds, avant de se lancer». Cette recommandation est appuyée par de nombreux rapports, y compris celui de la Banque de France qui spécifie les différences de rendements selon les types de placements.

Impact des prélèvements sociaux et de la fiscalité

Les prélèvements sociaux peuvent significativement impacter le rendement de votre livret. Par exemple, une taxe de 17,2 % est appliquée sur les intérêts de vos livrets, réduisant ainsi leur rentabilité. Pour les livrets alternatifs, la fiscalité peut être plus avantageuse lorsqu'on opte pour l'assurance-vie ou le PEL (Plan d'Épargne Logement), qui bénéficient souvent de conditions fiscales plus légères.

Pour en savoir plus sur comment optimiser fiscalement vos investissements, n’hésitez pas à consulter notre article sur les subventions pour les énergies renouvelables.

Les avantages et inconvénients des livrets alternatifs

Les bénéfices potentiels pour les investisseurs

Les livrets alternatifs se distinguent par leur capacité à offrir des rendements potentiellement plus élevés que les livrets réglementés, surtout en période de taux bas. En effet, selon une étude de l'Observatoire de l'Épargne Européenne, certains livrets alternatifs peuvent proposer des taux supérieurs à 2 %, tandis que le taux des livrets traditionnels tels que le Livret A ou le LDD, plafonne généralement autour de 0,5 %.

Les risques à ne pas négliger

L'un des aspects importants à considérer est que les livrets alternatifs ne sont pas sans risques. Contrairement aux livrets réglementés, ils ne bénéficient pas de la même garantie de l'État. Prenons l'exemple des livrets proposés par les néo-banques comme Boursorama Banque ou N26. Bien que ces produits puissent afficher des taux attractifs, ils sont souvent assujettis à une fiscalité plus lourde, incluant la flat tax de 30 % sur les intérêts perçus, et peuvent être moins liquides en termes de retrait de fonds.

Les différences de fiscalité

En France, la fiscalité des livrets bancaires et des livrets alternatifs diverge significativement. Tandis que les livrets réglementés comme le Livret A sont exempts d'impôt sur le revenu et de prélèvements sociaux, les livrets alternatifs sont eux soumis à la flat tax. Selon les données de la Banque de France, les prélèvements sociaux représentent 17,2 % des gains réalisés avec un livret alternatif, en plus de l'impôt sur le revenu applicable.

Exemples d'offres de livrets alternatifs sur le marché

Certaines banques, comme PSA Banque et CIC, proposent des livrets alternatives avec des taux boostés pour attirer de nouveaux clients. Par exemple, la PSA banque offre un taux promotionnel de 2,40 % pendant une période limitée. Cependant, ces taux peuvent rapidement baisser après la période promotionnelle, ce qui nécessite une bonne vigilance de la part des investisseurs.

Citations et avis d'experts

Jean-Pierre Petit, analyste en chef chez les Marchés Français, a récemment déclaré: “Les livrets alternatifs peuvent être une bonne option pour diversifier ses économies, mais il est vital de bien comprendre les risques associés et de ne pas se laisser séduire uniquement par les taux attractifs affichés”. Une étude de l'INSEE corrobore cette vision, établissant que trop d'investisseurs font l'erreur de se concentrer uniquement sur les rendements escomptés sans analyser en profondeur les conditions générales et les frais potentiels.

Cas de succès et d'échecs

Un exemple typique de succès est celui d'un épargnant parisien qui a maximisé son capital garanti en sélectionnant un livret à taux boosté chez Boursorama Banque. En revanche, un autre investisseur a subi des pertes en investissant dans des produits plus exotiques proposés par des plateformes financières moins régulées. Ces cas illustrent parfaitement les deux faces de la médaille des livrets alternatifs.

L'importance du développement durable dans les livrets alternatifs

Intégration du développement durable dans les livrets alternatifs

Les livrets alternatifs ne sont pas uniquement une question de rendement financier ; ils représentent également un moyen de soutenir des initiatives responsables. Le développement durable occupe une place centrale dans ce type de placement.

Un placement responsable : Tout d'abord, il est important de comprendre ce que signifie véritablement le développement durable dans le contexte des livrets alternatifs. Selon une étude menée par l'IFOP pour le compte du Crédit Coopératif, près de 67 % des épargnants français sont prêts à investir dans des produits financiers durables à taux compétitifs. Ces livrets permettent de financer des projets écologiques et sociétaux.

Exemples pratiques

Pour illustrer, prenons le Livret Développement Durable et Solidaire (LDDS). Connu également sous le nom de LDD, ce livret permet de financer des projets « verts » tels que les travaux de rénovation énergétique des bâtiments. Comparé aux livrets bancaires traditionnels, le LDDS se distingue par son engagement écologique. Il est actuellement rémunéré à hauteur de 1 % par an selon la Banque de France.

Autre exemple : le Livret d'Épargne Populaire (LEP), fortement soutenu par le gouvernement français pour sa dimension sociale. Ce livret est accessible aux personnes ayant de faibles revenus et offre un taux d'intérêt de 4,6 % par an, bien au-dessus des autres livrets règlementés.

Des avis partagés parmi les experts

Tous les experts ne sont pas forcément d'accord sur l'efficacité des livrets alternatifs en termes de développement durable. Selon Jean-Michel Treille, analyste à la BNP Paribas : « Bien que ces produits financiers aient une excellente initiative, leur impact réel sur l'environnement reste limité par rapport aux investissements directs dans les énergies renouvelables. »

Le futur des livrets alternatifs

Malgré certaines réserves, les tendances montrent une progression continue du nombre de livrets alternatifs ouverts. Avec des taux boostés plus attractifs et un engagement clair vers un développement durable, ces livrets répondent aux attentes des investisseurs recherchant non seulement du rendement, mais également un impact positif sur la société et l'environnement.

Les meilleures options de livret alternatif en France

Les grandes banques proposant des livrets alternatifs

En France, plusieurs grandes banques ont sauté sur l'opportunité de proposer des livrets alternatifs, répondant ainsi à une demande croissante de solutions de placement plus responsables. Parmi celles-ci, la BNP Paribas et la Caisse d'Épargne sont en tête avec des options diversifiées et attractives.

Caractéristiques des offres de BNP Paribas

La BNP Paribas propose plusieurs options de livrets alternatifs, parmi lesquelles le Livret de Développement Durable et Solidaire (LDDS). Ce dernier offre un taux d'intérêt d'environ 0,50% et un plafond de versement de 12 000 euros. Ce placement permet non seulement de faire fructifier son argent, mais aussi de contribuer à des projets de développement durable. Un choix judicieux pour ceux qui recherchent un investissement responsable.

L'attrait de la caisse d'épargne

Quant à la Caisse d'Épargne, elle met à disposition le Livret Popular (LEP) qui, avec un taux boosté de 2,20%, attire particulièrement les ménages modestes. Ce livret plafonné à 7 700 euros est exempté d'impôt sur le revenu et de prélèvements sociaux, ce qui en fait une solution bancaire très compétitive. Marie Dupont, analyste financière chez la Caisse d'Épargne, note que « ce livret reste l'un des meilleurs en termes de rendement net et de fiscalité ».

Les alternatives proposées par les banques en ligne

Les banques en ligne telles que Boursorama Banque et Fortuneo ne sont pas en reste. Boursorama Banque propose par exemple le Livret Aide au Développement (LAD) avec un taux nominal annuel brut de 0,75% et un plafond de 15 300 euros, attirant particulièrement les jeunes actifs sensibles aux enjeux environnementaux. Jean-Marc Simard, expert en finance chez Fortuneo, souligne que « les livrets alternatifs en ligne offrent une plus grande flexibilité et souvent des taux d'intérêt plus attractifs ».

Les défis à surmonter

Néanmoins, il est crucial de bien comprendre les spécificités de chaque offre pour optimiser son investissement. >

Études de cas : réussites et échecs de livret alternatif

Étude de cas : succès du LEP et de la banque Stellantis

En France, certains exemples illustrent parfaitement les réussites des livrets alternatifs. Le livret d'épargne populaire (LEP), par exemple, a connu un succès notable. Avec un taux d'intérêt attractif de 6,1 % en 2023, le LEP a non seulement permis aux épargnants de protéger leur argent de l'inflation, mais a aussi servi d'excellent complément aux placements traditionnels. En 2022, plus de 8,3 millions de Français disposaient d'un LEP, selon des données de la Banque de France.

Analyse des erreurs : le cas de Klarna Bank

Toutefois, tous les livrets alternatifs ne rencontrent pas le même succès. Prenons le cas de Klarna Bank, spécialisé dans les solutions de paiement en ligne. Cette banque s'est aventurée sur le marché des livrets alternatifs en 2019 avec un rendement initial de 0,8 %. Malgré des stratégies de marketing agressives, l'absence de garantie de capital et des taux inférieurs aux attentes ont conduit à une faible adoption. En conséquence, Klarna a vu une chute importante du nombre de souscripteurs à leurs livrets en 2021.

La croissance de Renault Bank autour de produits verts

En revanche, Renault Bank a réussi le pari des livrets alternatifs en se concentrant sur des produits d'investissement verts et durables. Leur livret d'épargne, qui soutient directement des projets de développement durable, a obtenu un rendement attractif de 1,5 % en 2022. Grâce à des taux d'intérêt boostés pour encourager les investissements responsables, Renault Bank a enregistré une augmentation de 23 % des nouvelles ouvertures de compte au cours de la même année.

La montée des livrets boostés et règlementés

Autre cas d'école, le livret boosté proposé par Boursorama Banque, offrant des taux majorés pour les nouvelles souscriptions pendant les premiers mois. Cette stratégie a été bien accueillie, avec une croissance annuelle de 15 % du nombre de comptes ouverts en 2022. Ce concept de taux d'intérêt boosté a permis à Boursorama de se distinguer dans un marché saturé. Cependant, l'intérêt diminuant après la période promotionnelle est un facteur à surveiller pour les investisseurs cherchant à maximiser leurs rendements sur le long terme.

Les choix des investisseurs : perspectives et prudences

D'après un rapport de la BCE, les livrets alternatifs en France offrent des perspectives intéressantes pour diversifier les placements. Néanmoins, la prudence reste de mise. Le cas de Distingo Bank, avec un rendement nominal annuel brut souvent variable, illustre combien il est crucial de bien comparer les taux et les conditions avant de s'engager. Comme le souligne Marie Dupont, experte en finance chez BNP Paribas : "Les épargnants doivent veiller à choisir des placements en accord avec leurs objectifs financiers et leur appétence au risque."

Avis d'experts sur les livrets alternatifs

Parole aux spécialistes du secteur

Pour comprendre les véritables enjeux des livrets alternatifs, il est essentiel de se tourner vers les experts financiers qui ont étudié ces produits de placement en profondeur. Michel Rozier, analyste financier chez BNP Paribas, souligne que « les livrets alternatifs offrent une diversification intéressante pour les investisseurs, notamment lorsqu'ils sont liés à des projets de développement durable. »

Les performances des livrets alternatifs selon les analystes

Selon une enquête de la Banque de France, les livrets alternatifs ont enregistré en 2022 un taux de rendement moyen de 2,5%, contre 1,2% pour les livrets réglementés. Cette différence significative montre que les livrets alternatifs peuvent offrir un meilleur taux interet pour certains profil d'investisseurs.

Une étude menée par Distingo Bank indique que 78% des investisseurs ayant opté pour des livrets alternatifs se disent satisfaits de leur décision. Ce chiffre est particulièrement élevé comparé aux livrets traditionnels, tels que le Livret A, dont le taux de satisfaction avoisine les 60%.

Études de cas concrètes

Renault Bank a lancé en 2021 un livret booste, destiné à financer des projets d'énergie renouvelable. En l'espace de deux ans, le nombre de souscriptions a augmenté de 45%, avec un rendement moyen de 3% annuel. Bien que ce produit soit prometteur, certains investisseurs expriment des inquiétudes concernant la stabilité des rendements à long terme.

En revanche, le programme de la Banque Stellantis France, axé sur le financement de PME innovantes, a rencontré des débuts difficiles. L'année dernière, il a affiché un rendement de seulement 1%, similaire aux taux livret traditionnels, entraînant des critiques et des demandes de réévaluation des stratégies d'investissement.

Controverses et défis

Le principal défi auquel sont confrontés les livrets alternatifs est la volatilité des rendements. L'expert financier Paul Dubois de Caisse d'Épargne prévient que « bien que les livrets alternatifs puissent offrir des taux boostes attractifs, ils sont aussi plus sensibles aux variations du marché. » Cela peut poser problème aux investisseurs recherchant une stabilité à long terme pour leur capital.

La parole aux investisseurs

Camille, une jeune investisseuse parisienne de 30 ans, explique : « J'ai choisi un livret développement durable chez Cic. Bien que les rendements ne soient pas toujours constant, je suis contente de contribuer à des projets écologiques et de voir mon argent travailler pour un avenir meilleur. » Ses propos montrent que les valeurs personnelles jouent un rôle crucial dans la sélection d'un livret alternatif.

Comment optimiser son livret alternatif

Adopter une stratégie diversifiée

Pour optimiser votre livret alternatif, la diversification est essentielle. Placer son argent dans différents types de livrets permet de minimiser les risques et de maximiser les rendements. Utilisez une combinaison de livrets boostés à taux attractifs et de livrets réglementés pour assurer une stabilité.

Suivre régulièrement l'évolution des taux

Les taux d'intérêt peuvent fluctuer et il est crucial de rester informé. Les banques telles que Boursorama ou encore Psa Banque offrent régulièrement des promotions sur leurs livrets. Gardez un œil sur ces opportunités pour ajuster vos placements.

Privilégier la fiscalité avantageuse

Les prélèvements sociaux et l’impôt sur le revenu peuvent réduire vos gains. Choisir des livrets avec une fiscalité avantageuse comme le Plan d’Épargne Retraite (PER) ou une assurance vie peut augmenter votre rendement net. Par exemple, le contrat assurance vie offre souvent un cadre fiscal plus favorable.

Penser sur le long terme

Les placements à court terme peuvent être tentants, mais pour profiter pleinement des avantages d’un livret alternatif, il est recommandé de penser sur le long terme. Les livrets comme le LDDS (Livret de Développement Durable et Solidaire) ou le LEP (Livret d’Épargne Populaire) sont conçus pour un investissement prolongé et stable.

Chercher des alternatives responsables

Intégrer des critères de développement durable et de responsabilité sociale dans votre choix de livret peut être non seulement éthique mais aussi rentable. L’économie sociale et solidaire offre des produits comme les livrets développement durable solidaire qui allient rentabilité et impact positif.

Demander conseil à un expert

Ne sous-estimez jamais la valeur d’un avis expert. Les professionnels de la finance peuvent vous guider sur les meilleures options et vous aider à naviguer parmi les diverses solutions bancaires disponibles. Par exemple, les conseils d'analystes de la Banque de France ou d'établissements comme Cic et Bnp Paribas peuvent être très précieux.

En suivant ces différentes méthodes, vous serez en meilleure position pour optimiser votre livret alternatif et maximiser vos revenus. Même s’il existe des controverses autour de certains livrets, une approche bien informée et diversifiée vous permettra d’atteindre vos objectifs financiers à terme.

-teaser.webp)